Zum Einstieg in das Thema Unternehmensbewertung einige grundlegende Anmerkungen aus der Praxis

- Entscheidend ist die Zukunft: Nur dafür wird bezahlt! Jede Unternehmensbewertung ist zukunftsbezogen!

- Die Vergangenheit fließt nicht monetär in die Bewertung ein! Sie dient lediglich als Grundlage für die Planung bzw. als Plausibilitätskontrolle.

- Den absolut richtigen Wert einer Unternehmung gibt es nicht. Jede Bewertung ist subjektiv.

- Die wesentlichen Einflussfaktoren beim Unternehmensverkauf auf die Unternehmensbewertung sind: Stimmung, Markt, Alternativen, Vertrauen, Zuverlässigkeit, handelnde Personen (bzw. das Management)

- Jede Unternehmensbewertung ist der Versuch, etwas Subjektives zu objektivieren

Vereinfacht gesagt: fünf Personen bewerten ein Unternehmen unabhängig voneinander und kommen unter Anwendung der gleichen Bewertungsverfahren zu fünf verschiedenen Unternehmensbewertungen!

Die Verfahren aus Sicht des M&A-Beraters in der Praxis:

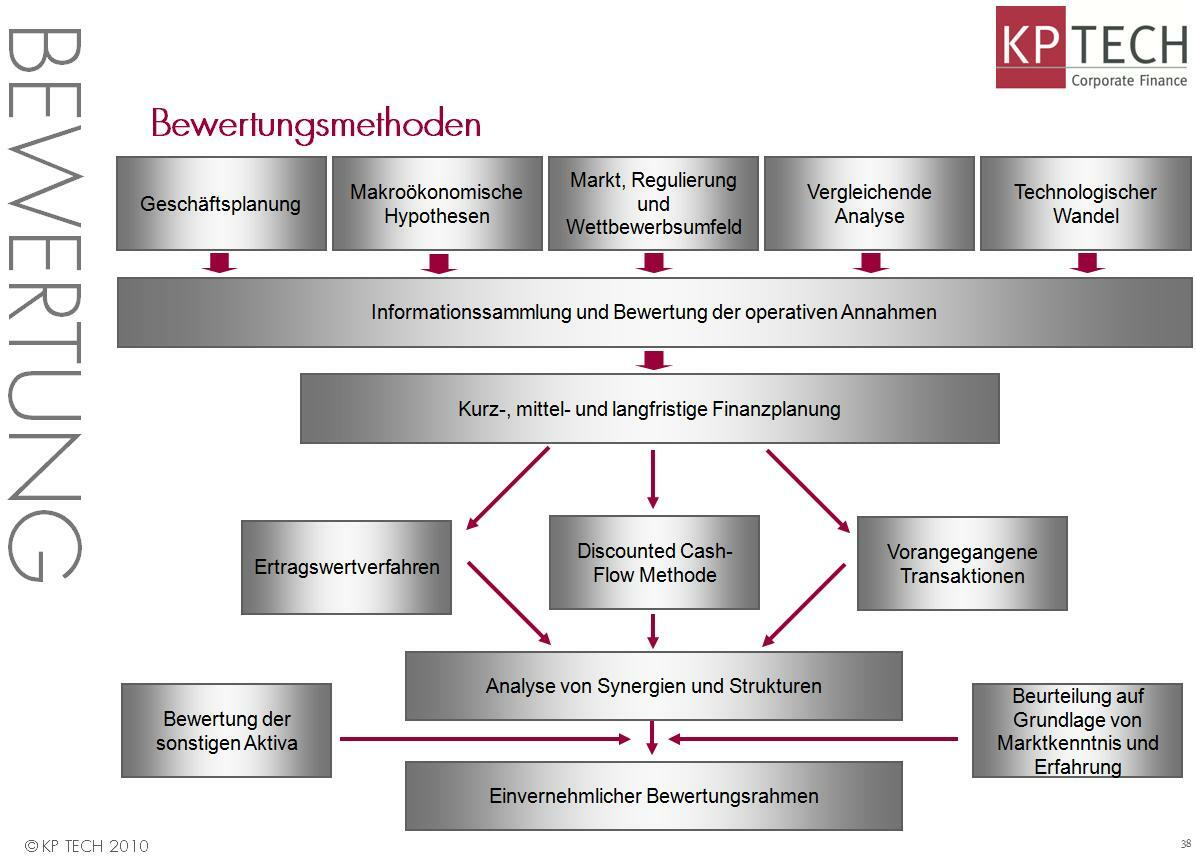

KP TECH: Bewertungsmethoden in der Praxis

Durch die Anwendung mehrerer Verfahren erzielt man einen Bewertungsspielraum.

Die häufigsten Verfahren der Unternehmensbewertung in der Praxis sind

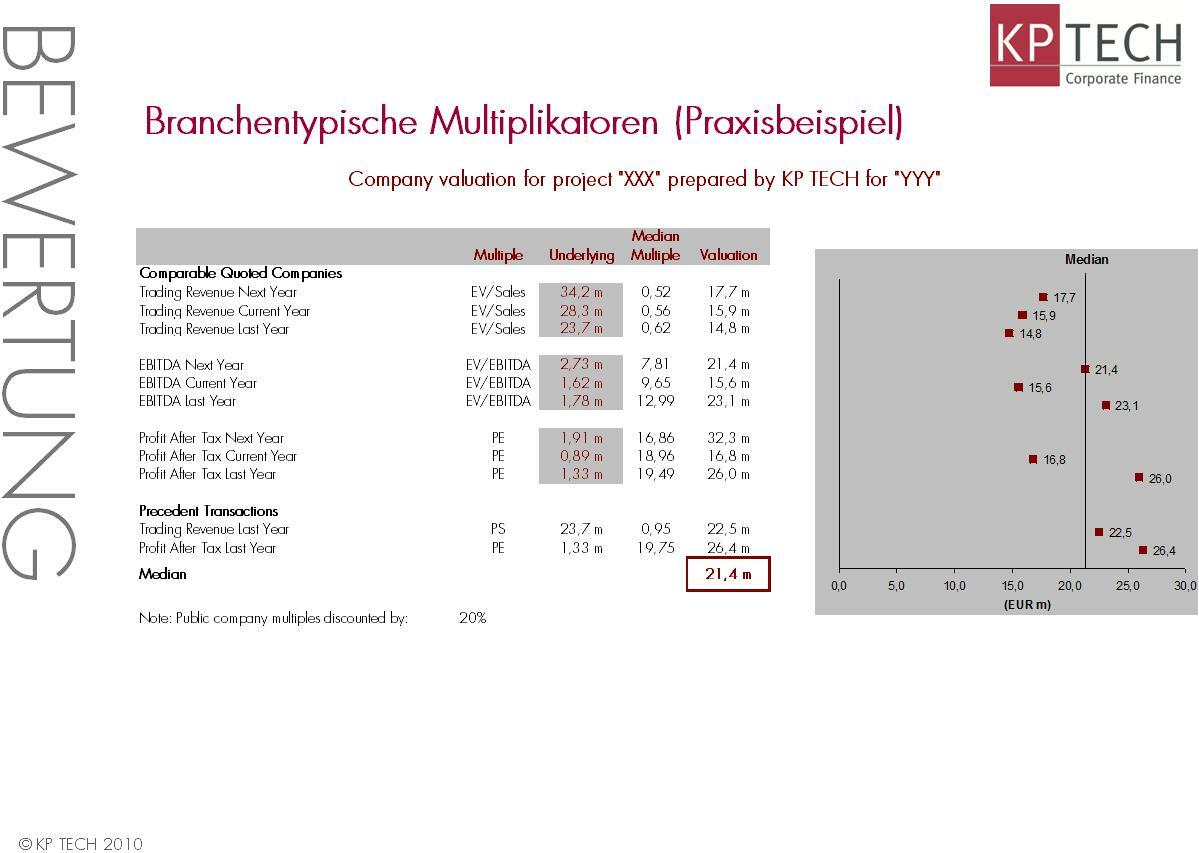

1. Das Multiplikatorverfahren zur Unternehmensbewertung: Es werden sogenannte Multiples zur Bewertung herangezogen. Bewertungs-Multiples können zum Beispiel das Verhältnis von Kaufpreis zu Umsatz sein (Englisch: Price-to-Sales; kurz P/S) oder das Verhältnis des Kaufpreises zum EBIT bzw. EBITDA bzw. den „Earnings“ (letzteres im Englischen P/E genannt).

Wobei der Kaufpreis im Regelfall den „Enterprise Value“ (abgekürzt: „EV„) als Basis hat (in der Regel Cash-Free/ Debt-Free). Ein Beispiel aus der täglichen M&A-Praxis in der nachfolgenden Grafik:

Unternehmensbewertung Multiples – Branchentypische Multiplikatoren

Ein Beispiel für Multiples bei einer Unternehmensbewertung bzw. „Kaufpreisnachvollziehung“ in der Praxis:

SAP ist es sich wert (FTD.de, 16.5.2010)

„Trotz eines üppigen Kaufpreises hat der Markt SAP für die Sybase-Übernahme nicht abgestraft. Zu recht, denn SAP kauft einen Qualitätsanbieter einer Technologie, an der bald kein Weg mehr dran vorbeiführt…..

…. Übernahmepreis von 24,4-mal 2010er-Ergebnis, von fünfmal Umsatz oder rund zehnmal Wartungsgebühren….“

[Anmerkung: welches Ergebnis-Multiple ist gemeint? EBIT, EBITDA, Earnings?]

2. Die Discounted Cash-flow Methode (kurz DCF-Methode) zur Unternehmensbewertung: Zur Berechnung werden sogenannte Free Cash-flows in der Zukunft auf den heutigen Tag abdiskontiert (es werden die Barwerte der Free Cash-flows berechnet). Details zur Discounted Cash Flow Verfahren finden Sie in diesem Artikel Discounted Cash Flow Verfahren (DCF-Verfahren). Nachfolgend ein Beispiel aus der M&A-Praxis:

Beispiel: DCF-Methode, Discounted Cash-flow Methode

KP TECH Corporate Finance

Wir erstellen seit über 20 Jahren professionelle und praxisorientierte Unternehmensbewertungen anhand des Discounted Cash Flow Verfahrens (DCF-Verfahren) sowie anhand von subjektiven Bewertungsverfahren („Multipleverfahren“ bzw. „Praktikerverfahren“). Kontaktieren Sie KP Tech Corporate Finance streng vertraulich unter Telefon direkt +49 89 21 53 66 09-0 oder über unser Kontaktformular.