Begriff und alternative Bezeichnungen

Ein Letter of Intent („LoI“) ist im ersten Schritt ein unverbindliche Absichtserklärung des Käufers, welche die wichtigsten Aspekte eines späteren Kauf-/Verkaufsvertrages (engl. SPA = Sales and Purchase Agreement) beinhalten sollte. In der M&A Praxis findet man bei den meisten Letter of Intent die gleichen wesentlichen Inhalte, ergänzt um Inhalte, welche für die spezielle M&A Transaktion relevant und wichtig sind.

Alternative Bezeichnungen mit teilweise gleichen oder marginal anderen Inhalten für einen Letter of Intent sind: Term Sheet (häufig bei Venture Capital Transaktionen), Head of Agreement (kurz „HoA“, Begriff, welcher in Grossbritannien häufiger benutzt wird), Memorandum of Understanding (kurz „MoU“, Begriff der unter anderem auch in den USA benutzt wird).

Warum der Abschluss eines Letter of Intent so wichtig ist

Wenn Sie Ihr Unternehmen verkaufen oder ein Unternehmen kaufen wollen, empfehlen wir grundsätzlich den Abschluss eines Letter of Intent vor dem Beginn der Due Diligence. Häufig sind beide Parteien der Ansicht, dass es nicht notwendig ist, einen LoI abzuschließen, und dass es ausreicht, sich mündlich über die wichtigsten Parameter zu einigen. Jedoch spätestens bei der Verhandlung des Kaufvertrages werden der Käufer und/oder der Verkäufer feststellen, dass wichtige Aspekte zu Beginn der Gespräche „vergessen“ wurden. Entweder wurde stillschweigend davon ausgegangen, dass die andere Partei weiß, dass derartige Vertragsklauseln in M&A-Verträgen „üblich“ sind. Oder es wurde bewusst eine „Salamitaktik“ angewendet und darauf spekuliert, dass die andere Partei in einem fortgeschrittenen M&A-Prozess eher bereit sein würde, derartige Vertragsklauseln zu akzeptieren.

Nicht selten stellt der Unternehmenskäufer oder der Unternehmensverkäufer fest, dass es sich bei derartigen Vertragsklauseln um Punkte handelt, die nicht verhandelbar sind, also es sich um sogenannte „Deal-Breaker“ oder „KO-Kriterien“ handelt. Im Ergebnis kommt es häufig zu keiner Einigung und damit zum Abbruch der Verhandlungen. Zu diesem Zeitpunkt haben beide Parteien bereits viel Zeit und Geld in den M&A-Prozess investiert. Diese Investitionen und Frustrationen hätten sich beide Parteien mit der Verhandlung und der Unterzeichnung eines Letter of Intent sparen können.

Inhalte und Beispiel eines Letter of Intent

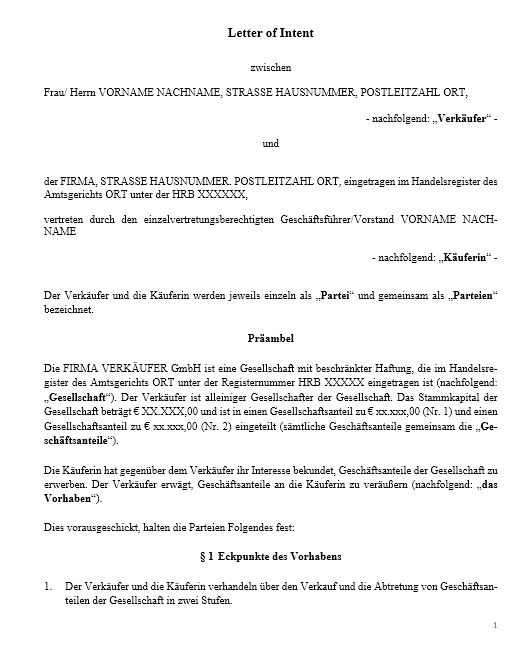

Beispiel eines Letter of Intent als PDF-Datei

Die nachfolgenden Inhalte eines Letter of Intent sind als beispielhaft und nicht als abschliessende Aufzählung zu verstehen. Jede M&A-Transaktion erfordert einen auf diese Transaktion zugeschnittenen Letter of Intent.

Präambel

- Genaue Bezeichnung der Vertragsparteien

- Voraussetzungen für den Verkauf der Anteile

- Verständigung über den Abschluss des endgültigen Vertrages

- Notwendige Beschaffung der erforderlichen Genehmigungen von Behörden und anderen Stellen

- Genaue Spezifizierung der Anteile bzw. der Gegenstände und Rechte, die übergeben werden sollen sowie der Verbindlichkeiten, die übernommen werden

Vertragsinhalte

- Übertragung aller Anteile auf den Käufer

- Kaufpreis: Höhe, Zahlung, Form (z.B. Bar, Aktien, Wandelschuldverschreibungen, Put-/Call-Optionen)

- Vereinbarungen zwischen Käufer und Verkäufer über Bedingungen, die im endgültigen Vertrag enthalten sein sollen, wie z.B.

- Gewährleistungen

- Finanzieller Stand des Unternehmens

- Steuern

- Sonstige Verbindlichkeiten

- Einbringbarkeit der Außenstände

- Bestätigung über das Nichtvorhandensein von in der Bilanz nicht aufgeführten Verpflichtungen oder/und Angabe von Haftungsverhältnissen und Gewährleistungen

- Übertragbarkeit aller Verträge sowie das ordnungsgemäße Bestehen der Gesellschaft

- Festlegung eines Prozentsatzes des Kaufpreises auf einem Sperrkonto (Notaranderkonto, Treuhandkonto, engl. Escrow-Account, siehe auch Escrow Account bei Wikipedia) für etwaige unbekannte Verpflichtungen oder Ansprüche Dritter sowie für Ansprüche des Käufers aus den vorgenannten Gewährleistungen und sonstigen Ansprüchen;

- Einigung über die Verzinsung von eingebrachtem Bargeld auf einem Sperrkonto

- Übliche Wettbewerbsverbotsklauseln für die Verkäufer für die Zeit nach ihrem Ausscheiden aus ihrer aktiven Tätigkeit bei der Gesellschaft

- Vorschriften zu Entnahmen (EK-Ausstattung, Cash- and Debt free)

- Due Diligence (Inhalte, Ablauf, Zeitrahmen)

Vereinbarungen über den Abschluss des endgültigen Vertrages

- Vereinbarung über den Zeitpunkt

- Voraussetzungen des endgültigen Vertragsabschlusses

- Zustimmung des Käufers und aller Verkäufer

- Zustimmung des Aufsichtsrates des Käufers

- Bestätigung der WP-Gesellschaft über positive Due Diligence-Prüfung

- Keine negative Geschäftsentwicklung zwischen dem Zeitpunkt LoI und endgültigem Vertrag

- Keine gesetzlichen Beschränkungen für den Verkäufer

Rahmendaten Anstellungsvertrag

- In der Regel ist der Verkäufer bzw. sind die Verkäufer nach dem Verkauf des Unternehmens noch mindestens 3 Jahre im Unternehmen tätig. Neben dem Kaufpreis haben das Gehalt, die Funktion im Unternehmen, der Firmenwagen, die Einzahlungen in die betriebliche Altersversorgung etc. einen hohen Einfluss auf die Motivation. Aus diesem Grund empfehlen wir im Letter of Intent die wesentlichen Rahmendaten des späteren Anstellungsvertrags festzulegen.

- Zeitplan von der Unterzeichnung des Letter of Intent bis zum Signing des SPA

Zeitplan von der Unterzeichnung des Letter of Intent bis zum Signing des SPA

- Im Hinblick auf eine schnelle Abwicklung und eine kurze Phase der Exklusivität sollte die Dauer der Due Diligence im Detail vereinbart werden

Geheimhaltung

- Zusätzlich zu bereits vorliegenden Vertraulichkeitsvereinbarungen wird im LoI eine Geheimhaltungsvereinbarung abgeschlossen, da im Rahmen der Due Diligence streng vertrauliche und kritische Informationen offen gelegt werden

Exklusivität

- Käufer möchten in den meisten Fällen im LoI eine Exklusivität vereinbaren. Die hohen Kosten für Due Diligence, Vertragsgestaltung und Vertragsverhandlung werden von den meisten Käufern nur bei Exklusivität in Kauf genommen

- Aus Sicht des Verkäufers sollte die Exklusivität kurz sein und nicht länger als 3 Monate umfassen

Kosten

- Es wird vereinbart, dass jede Partei ihr eigenen Kosten trägt

- Die Notarkosten trägt der Käufer

Gerichtsstand und geltendes Recht

- Im Letter of Intent wird der Gerichtsstand und geltendes Recht vereinbart

- Wir empfehlen, das Recht des Landes zu wählen, in dem das zu verkaufende Unternehmen seinen Hauptsitz hat

Unsere Top-Buchempfehlungen:

- Becksches Formularbuch Mergers and Acquisitions. Hier finden Sie Muster, Formulare und Hintergründe rund um den Unternehmenskauf, Unternehmensverkauf, Letter of Intent, Kaufvertrag etc.

KP Tech Corporate Finance Beratung (München, Frankfurt/Main, Düsseldorf, Berlin)

Als inhabergeführte und unabhängige Managementberatung haben wir uns auf die Corporate Finance Beratung spezialisiert. Unsere Kunden profitieren von mehr als 20 Jahren Erfahrung in der internationalen Corporate Finance Beratung. Schwerpunkte unserer Beratung sind die Themen: Unternehmensverkauf, Unternehmenskauf, Unternehmensbewertung, Unternehmensnachfolge sowie Private Equity Beratung.

Weiterführende Artikel zum Unternehmensverkauf

- Wie führt man einen Firmenverkauf optimal durch? Ein Leitfaden.

- Long List – Short List beim Unternehmensverkauf

- Information Memorandum beim Unternehmensverkauf

- Information Memorandum – Financial Fact Book – Vendor Due Diligence Report

- Warum unbedingt ein Letter of Intent abgeschlossen werden sollte

- Das Bieterverfahren aus Sicht der Verkäufer